По данным Федеральной налоговой службы, в 2023 году число индивидуальных предпринимателей в России увеличилось на 378 тысяч, что составило абсолютный рекорд прироста за последние 17 лет. Такая статистика свидетельствует о том, что в стране растет деловая активность и все больше граждан заинтересованы в открытии собственного дела.

Какой бы ни была бизнес-идея, редко когда ее можно реализовать собственными силами без финансовых вложений. Даже при самом экономном варианте деньги понадобятся на аренду помещений, выплату зарплаты сотрудникам, закупку сырья, рекламу и т. д.

Существует несколько источников формирования начального капитала. В статье мы расскажем о преимуществах и недостатках каждого.

Найти партнера

Открывать бизнес с единомышленниками проще — предприниматель получает дополнительный источник финансирования, поэтому личных денег на формирование начального капитала требуется меньше. В случае партнерства все участники имеют равные права и обязанности, а также несут одинаковые расходы.

Однако у данного метода есть свои недостатки. Как бы вы ни доверяли партнеру, всегда есть риск возникновения разногласий при принятии управленческих решений. На практике это может привести не только к испорченным личным отношениям, но и к финансовым потерям и краху бизнеса.

Если все же решите открывать совместный бизнес, обязательно заранее оговаривайте все условия сотрудничества вплоть до ликвидации компании и доли погашений задолженностей.

Обратиться к инвесторам

Получить средства на открытие и развитие собственного дела можно у инвесторов, заинтересованных во вложениях в чужой бизнес с целью получения выгоды в будущем.

Инвесторами могут быть как венчурные фонды, так и частные лица. Первые, как правило, вкладывают деньги в уже успешные компании и редко когда рассматривают стартапы. В свою очередь частные вкладчики зачастую готовы сотрудничать с начинающими проектами и могут дать средства на самой начальной стадии, когда фактически деятельность еще не ведется.

В любом случае для получения денег предпринимателю нужно доказать вкладчику капитала, что его дело имеет перспективы, и в подтверждение привести соответствующие расчеты и бизнес-план.

Главное преимущество данного способа финансирования заключается в том, что полученные деньги не нужно возвращать. Даже в случае, если бизнес прогорит — инвестор изначально осознает это и рискует наравне с вами.

Однако существуют определенные нюансы. Инвесторы дают деньги не безвозмездно, а в обмен на часть от дохода компании. Это означает, что в будущем с ними нужно будет делиться прибылью, а если доля большая, то и советоваться при принятии управленческих решений.

Организовать краудфандинг

Краудфандинг — это привлечение денег в проект от людей, которые заинтересованы в его развитии. В обмен на оказанную помощь бизнес обычно предлагает всем участникам сбора определенное вознаграждение — подарок, скидку на продукт, доступ к предпродажам и т. д.

С помощью краудфандинга деньги собираются не в качестве свободного пожертвования, а на конкретную цель, например разработку и выпуск определенной программы. По этой причине компания должна обязательно отчитаться об использовании полученных средств.

Прибегнуть к краудфандингу может как существующий бизнес, так и стартап, который только начинает свою деятельность. В первом случае это возможно, если компания уже известна и ей требуются деньги для запуска нового направления или преодоления текущих проблем. Когда продукта и аудитории нет, получить деньги сложнее — нужно иметь действительно уникальную идею, способную заинтересовать людей. В остальных случаях, например когда планируется открытие небольшого кафе, краудфандинг, скорее всего, не сработает. Если в установленный срок собрать необходимую сумму не получится, все участники проекта получат назад свои деньги.

Организовать сбор средств можно на своем сайте или в соцсети. Если аудитория небольшая, то лучше всего сработает размещение объявления на специальных площадках. У россиян популярностью пользуются такие крауд-ресурсы, как Boomstarter и Planeta.ru.

Получить государственную поддержку

В России действует более 700 государственных программ, направленных на поддержку малого и среднего бизнеса. Речь идет не только о всевозможных льготах, но и о грантах и субсидиях, которые могут быть использованы для открытия и развития собственного дела. В качестве источника финансирования можно рассматривать следующие меры поддержки:

● Гранты для молодых предпринимателей. Бизнесмены в возрасте от 14 до 25 лет могут получить грант в размере от 100 до 500 тысяч рублей на развитие собственного дела. Для этого нужно пройти бесплатное обучение основам предпринимательства в центре «Мой бизнес» и софинансировать минимум 25% от стоимости проекта.

● Субсидии за трудоустройство молодежи. Предпринимателям, трудоустраивающим на работу сотрудников до 30 лет, положена финансовая поддержка от государства. Сумма на одного работника определяется как тройной размер регионального МРОТ + страховые взносы с выплаты.

● Льготные кредиты. Компаниям из различных отраслей экономики (сельское хозяйство, внутренний туризм, наука и техника, здравоохранение, образование, обрабатывающая промышленность, ресторанный бизнес, бытовые услуги и пр.) доступна программа «1764», реализуемая Минэкономразвития России. От обычного кредита льготный отличается гораздо более выгодными условиями. В банке Хлынов вы можете оформить кредит по программе «1764» по ставке не более 15% годовых. Полученные деньги можно направить на пополнение оборотного капитала, инвестиции или рефинансирование.

Это лишь несколько общих примеров государственной поддержки для бизнеса — суммарно на федеральном и региональном уровнях таких мер более 700.

Оформить кредит

Среди различных видов финансирования малого и среднего бизнеса кредит — это наиболее простой и выгодный вариант получения дополнительных средств, что подтверждается статистикой Банка России. По данным ЦБ РФ, несмотря на высокую ключевую ставку, за год прирост корпоративного кредитного портфеля составил 9,5 трлн рублей.

Объяснить это можно тем, что даже в самых сложных ситуациях, когда ни один другой метод привлечения средств не увенчался успехом, банк способен поддержать предпринимателя и выдать заем под низкую процентную ставку.

Главное преимущество кредита заключается в его универсальности и доступности. Обычно банки предлагают несколько видов кредитования под различные нужды и с разными условиями оформления.

Для получения бизнес-кредита предпринимателю, как правило, нужно рассказать, на что конкретно требуются деньги, например на закупку сырья, оборудования или выполнение обязательств по договору.

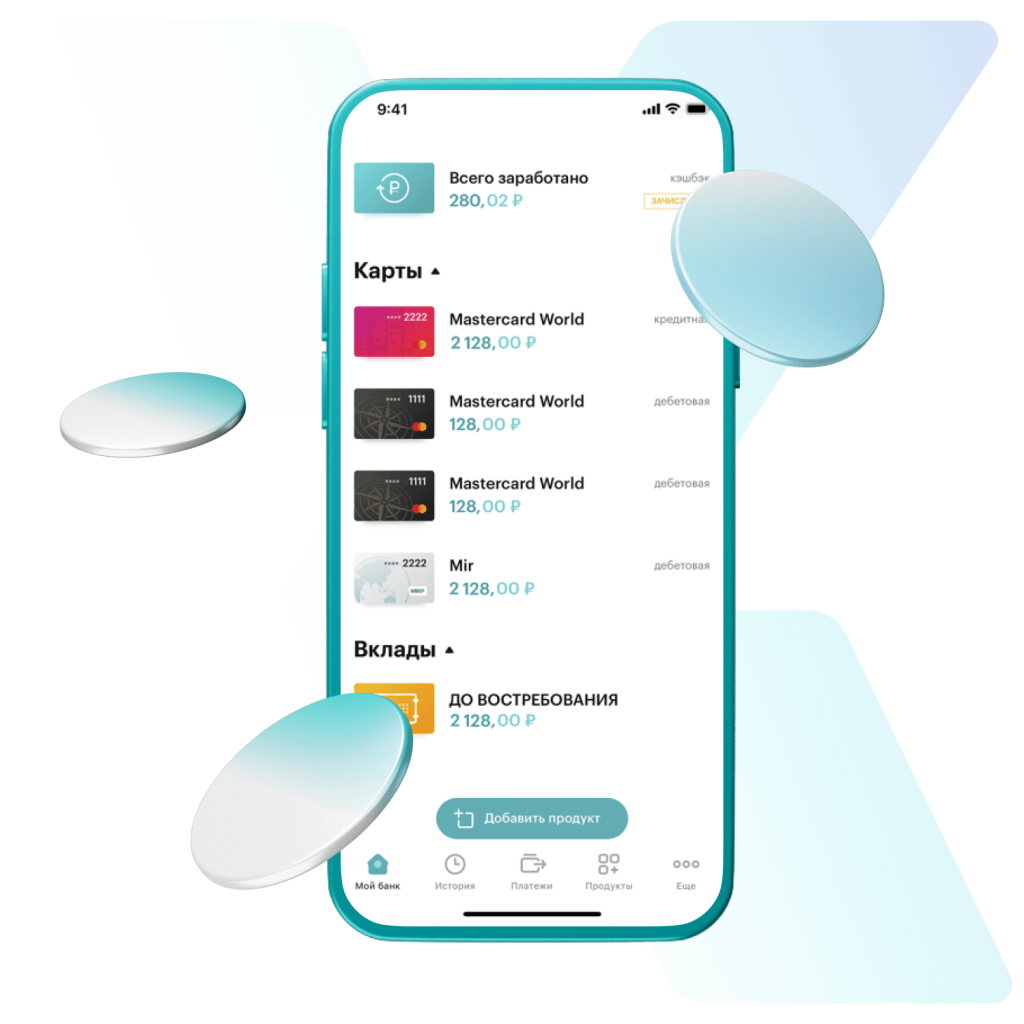

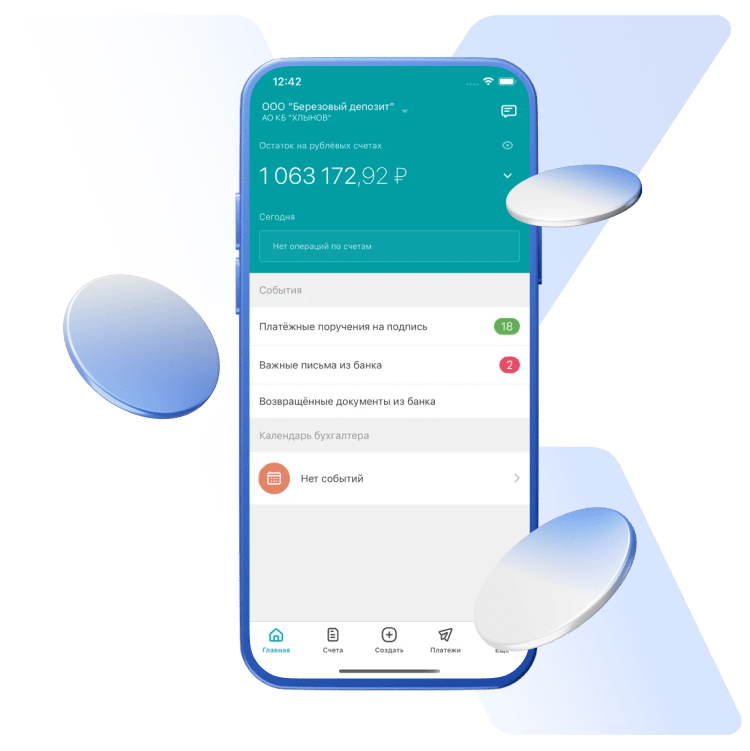

В банке Хлынов коммерсанту могут оформить заем на любые цели — пополнение оборотного капитала, развитие бизнеса, инвестиции, участие в государственных и муниципальных торгах. Условия кредитования зависят от выбранного предложения и особенностей конкретного случая, поэтому определяются в индивидуальном порядке. Например, инвестиционный кредит на развитие бизнеса по ставке 19,25% годовых можно получить на срок до 60 месяцев.

В некоторых случаях для одобрения заявки предпринимателю потребуется предоставить данные о выручке, финансовую отчетность и иные документы об осуществляемой хозяйственной деятельности.

Важно отметить, что для получения кредита на сумму свыше 3 млн рублей, как правило, требуется залог. Если деньги нужны, а имущества для обеспечения обязательств нет, то в банке Хлынов можно оформить заем по специальной программе зонтичного поручительства от Корпорации МСП либо получить поручительство в региональной гарантийной организации.

Таким образом, для запуска и развития бизнеса совсем не обязательно использовать собственные средства. Получить финансирование можно, обратившись в банк, а также от партнеров, инвесторов, государства и на краудфандинговых платформах. Главное — заранее просчитать все риски и выстроить грамотную бизнес-модель, ориентированную на работу с заемным капиталом.